Nach dem Sturm auf das Kapitol gibt es nun einen großen Wirbel an der Wall-Street. Diesmal sind es nicht die Anhänger der Occupy-Wall-Street-Bewegung, die die Burg der Finanzwelt zu stürmen versuchen. Es sind kleine Investoren, die einen Stein auf die großen Funds werfen.

Hedgefonds – von ihnen ist die Rede – sind aktiv gemanagte Fonds, deren Ziel darin besteht, unabhängig von den Marktentwicklungen möglichst hohe Rendite zu erzielen. Dies wird erreicht durch Absicherung (daher ihr Name, hedge = Absicherung auf Englisch) ihrer Aktien, Anleihen, ihrer Investitionen in Rohstoffe, Devisen und andere Assets. Meistens sichern sich die Fonds ab, indem sie die sogenannte Shorts auf ihre Investitionen kaufen. Es läuft so: Sie kaufen z.B. Aktien eines Unternehmens innerhalb einer längeren Periode für insgesamt 1 Milliarde Dollar, meistens, wenn sie unterbewertet sind. Wenn der Preis aber dann durch ihre Käufe steigt, werden kleine Investoren davon angelockt, die Fonds werden aber ihrer Aktien schon los und nehmen eine kurze Position an, indem sie die Aktien von den institutionellen Investoren wie Rentenfonds leihen und sie verkaufen, was den Preissturz beschleunigt. Wenn die Hedgefonds die Aktien an die Rentenfonds zurückgeben müssen, beschaffen sie sie sich einfach wieder zum niedrigeren Preis nach der ganzen Aktion.

Wenn der Preis sinkt, verlieren also die kleinen Investoren ihr Geld und die Fonds kassieren doppelt. Manchmal handeln sie aber umgekehrt, wenn sie ein interessantes Asset „verpasst“ haben, das zum großen Teil im Besitz der kleinen Investoren ist, beginnen sie es massiv zu shorten, d.h. ausgeliehene Aktien zu verkaufen, damit diese kleinen Fische in Panik geraten und ihre Aktien loswerden, und die großen Haie sie zu günstigeren Preisen übernehmen können. Nicht nur Anteile der Pensionsfonds, sondern auch andere Assets, die auf den Brokerkonten verwaltet werden, werden ohne Wissen des Eigentümers, des Rentners oder des Privatanlegers an Hedgefonds ausgeliehen. Der gesamte Mechanismus widerspricht dem Interesse des Aktienbesitzers oder Rentners, generiert jedoch einen zusätzlichen Gewinn in Form einer Leihgebühr für die Depotbank der Aktien.

Wenn der Preis aber dann durch ihre Käufe steigt, werden kleine Investoren davon angelockt, die Fonds werden aber ihrer Aktien los und nehmen eine kurze Position durch den Kauf entsprechender Futures (Terminkontrakt) auf die Aktien an. Der Preis sinkt, die kleinen Investoren verlieren ihr Geld und die Fonds kassieren wiederum Geld dank ihrer Terminkontrakten. Manchmal handeln sie aber umgekehrt, wenn sie ein interessantes Asset „verpasst“ haben, das zum großen Teil im Besitz der kleinen Investoren ist, beginnen sie es massiv zu shorten, damit diese kleinen Fische in Panik geraten und ihre Aktien loswerden, und die großen Haie sie zu günstigeren Preisen übernehmen können.

Die Hedgefonds verfügen über riesige Summen und können so eigentlich den Preis beliebig manipulieren. Was die Hedgefonds riskant macht, ist die Tatsache, dass sie über wenig Eigenkapital verfügen und zum größten Teil durch Fremdkapital (meistens von großen Investoren oder Banken) auf Hebel (Kredit) funktionieren. Darüber hinaus werden Hedgefonds oft als Offshore Funds betrieben und sind auf den Cayman Islands oder den Bermudas angesiedelt, also Orte, an denen der Finanzsektor gesetzlich weniger stark reguliert wird als anderswo.

Die Hedgefonds sorgen seit mindestens 2007, seit der Finanzkrise, für Negativschlagzeilen. Ein Beispiel kann der Hedgefonds FX Concepts sein, der zu seinen Hochzeiten über 14 Mrd. Dollar verwaltete. Sein Manager, John Taylor, wettete gegen den Euro und verspekulierte sich so, dass er 2013 Insolvenz melden musste. Es gibt aber Beispiele dafür, dass solche Fonds so erfolgreich sein können, dass sie sogar den finanziellen Kampf gegen Regierungen gewinnen. So war es schon 1992, als George Soros via seinen Hedgefonds auf die Schwäche des Pfunds wettete und an einem einzigen Tag 1 Mrd. Dollar verdiente, während die Bank of England umsonst Milliardensummen beim Versuch verbrannte, das Pfund zu stützen1)So knackte George Soros die Bank of England, Godmade Trader 2016-06-22.

Am schlimmsten bei den Hedgefonds sind ihre Leerkäufe. Dabei wird eine immense Menge an Wertpapieren, wie beispielsweise Aktien, an der Börse verkauft. Der Verkäufer (der Fond) spekuliert darauf, dass ein Überangebot entsteht und es zu Kursverlusten kommt. Der Teufel steckt darin, dass bei einem Leerverkauf sich die zum Verkauf angebotenen Wertpapiere nie im Besitz des Verkäufers befinden; er leiht sie lediglich aus. Durch das von ihm verursachte Überangebot sinken die Preise der Wertpapiere. Dieser Mechanismus lag der Insolvenz von Lehmann Brothers zugrunde.

Ist also der Markt frei? Sind die Preise fair und entsprechen den Fundamenten der Wirtschaft? Widerspiegeln die Aktienpreise, wie gut ein Unternehmen ist? Von wegen. Die kleinen Investoren begannen sich aber eines Tages zu wehren. Dies wurde durch die Entwicklung der sozialen Medien und Apps möglich. In den USA entstand Reddit, ein unabhängiges Forum für Kleininvestoren und Robinhood, Anbieter einer App, mit der man ohne Gebühren auf der Börse investieren kann. Am 25. Januar 2021 kam es zum großen Kampf an der Wall Street.

Die kleinen Investoren haben die Methoden ihres Feindes, der Hedgefonds angewendet. Sie taten sich via Reddit, einen Social-News-Aggregator, zusammen und begannen massenweise Aktien eines Unternehmens namens Game Stop zu kaufen. Game Stop ist ein Unternehmen auf dem anscheinend rückläufigen Markt, das den Handel mit gebrauchten Computerspielen ermöglicht. Es profitierte von der Covid-Pandemie, was die meisten Wall-Street-Analytiker nicht hervorsehen konnten. Während Game Stop von Hedgefonds geshortet wurde, stieg im Laufe der Pandemie sein Wert. Gegen die Haie spielten auch einige bekannte Investoren wie Ryan Cohen, was die Aktien von Game Stop in die Höhe trieb.

Aktienkurs von Game Stop innerhalb der letzten 12 Monate

Es kam zu dem sogenannten Short Squeeze. Die Hedgefonds waren gezwungen ihre Short-Positionen zu schließen (sprich: Aktien von Game Stop zu kaufen), was den Kurs noch mehr ankurbelte. Den Kleininvestoren schloss sich noch Elon Musk an, indem er witzig twitterte „Gamestonk!“. (Game-Mit Artilleriefeuer bombardiert!). Am 26. Januar waren Game Stop-Aktien die am meisten gehandelten in der Welt!

Quelle: Bloomberg

Tatsächlich mussten Hedgefonds, die zuvor Leerverkäufe der Game Stop-Aktien in selten gesehenem Ausmaß getätigt hatten (weit mehr als diese Aktien überhaupt vorhanden sind), schwere Verluste bei dem Kampf verzeichnen. Und nun kam das Unerwartete: Robinhood blockierte Handel mit Game Stop und wurde blitzschnell zum Feind Nummer 1 der kleinen (meist jungen) Investoren in den USA. Robinhood folgten auch größere Online-Broker wie Interactive Brokers und andere in der ganzen Welt. Einige zehn Minuten nach Robinhoods Entscheidung fielen seine Bewertungen auf Google auf einen Stern. Google entfernte darauf merkwürdigerweise 120 000 negative Bewertungen und Kommentare. Jetzt hat die App wieder 4 Sterne. Die kleinen wandten sich von dem Verräter ab: es begann die Aktion „#Cancel Robinhood“ und erste Klagen beim Gericht wurden eingereicht.

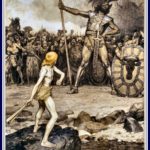

Der Vergleich zu dem Kampf zwischen David und Goliath mag überholt sein. Der erste Stein gegen die Wall – gegen die Mauer, hinter der sich Bankiers in New York verschanzten, um in Ruhe ihre Machenschaften mit Derivaten zu treiben – fiel und die kleinen Fische gaben den Bankiers eins auf die Nase. Die Geschichte mag auch nur eine Kuriosität aus der Finanzwelt sein, die bald alle vergessen, sie hat aber einen tieferen politisch-sozialen Hintergrund und kann nur der Anfang eines Umbruchs in der Finanzwelt sein. Es werfen sich viele Fragen auf:

(i) Ist Robinhood von der Wall-Street unabhängig oder nur ihr als ein Rebell verpacktes Kind, das lediglich dem Ziel dient, die Volumina auf der Börse zu erhöhen, (In jedem Geschäft ist Cashflow ja von Vorrang) die Hausse so lange wie möglich zu verlängern?

(ii) Verhielt sich Google nicht wie Twitter und Facebook im Falle von Trump? Sobald etwas nicht unserer Agenda entspricht, wird alles blockiert und gelöscht. Wird das die Kleininvestoren nicht noch mehr anhetzen, wenn sie sehen, dass ihre Freiheit im Internet nur eine Illusion ist?

(iii) Die Occupy-Wall-Street-Bewegung hatte von Beginn an einflussreiche Fürsprecher, so etwa Nancy Pelosi, Michael Bloomberg und die Ökonomen Jeffrey Sachs und Joseph E. Stiglitz. War sie also glaubwürdig? Wieso schloss sich Elon Musk den Kleininvestoren beim Game Stop-Fall an, wenn sein Vermögen in den Händen von den Mächtigen an der Wall-Street via Aktien anvertraut ist? Wieso gab es in der Wall Street Journal positive Anmerkungen über Short Squeezing von Game Stop? Werden die kleinen Fische nicht etwa genutzt, um irgendwelche Spiele zwischen den Haien auszutragen?

(iv) Stecken hinter den Reddit-Nutzern auch nicht Hacker, die wie die Anonymus-Gruppe der Occupy-Wall-Street-Bewegung helfen und in der Zukunft für noch mehr Wirbel auf den Märkten sorgen werden?

(v) Occupy Wall Street führte mehrere Move-Your-Money-Aktionen durch, bei denen Bürger ihre Guthaben bei den durch die Finanzkrisen unbeliebt gewordenen Geschäftsbanken auf Konten von Genossenschaftsbanken übertrugen. Wird sich bald nicht etwas Ähnliches wiederholen, aber in einem Ausmaß, der die Bilanzen der großen Banken gefährden wird?

(vi) Ist die ganze Game-Stop-Aktion nicht eine Werbeshow, die die Amerikaner, die jetzt durch soziale Transfers auf dem Cash sitzen, dazu ermutigen soll, noch mehr auf der Börse zu investieren, während die Mächtigen uns eine nächste Krise schmieden und auf alles eine Big-Short-Position kaufen?

(vii) An einem Tag wird sich der Staub um Game Stop legen und seine Aktien werden fallen. Den kleinen Investoren wird Cash ausgehen, obwohl sie jetzt gegen den Markt spielen und andere geshortete Aktien z.B. von Kinos und Unterhaltungsunternehmen erwerben. Wird die Pandemie, oder besser gesagt: Werden die präventiven Maßnahmen gegen sie nicht in die Richtung gesteuert, die den Hedgefonds und den Haien günstig sind?

(viii) Ist die Börse ein Nullsummenspiel?

(ix) Sind die Bruchlinien in der amerikanischen Gesellschaft nicht zu tief? Widerspiegeln die Aktionen auf dem Kapitol und rund um Game Stop nicht den krankhaften Zustand dieser Nation?

(x) Worin soll man also investieren?

Stop trading.

Oder aber Gefira-Bulletin lesen und der Wirklichkeit zu Trotze erfolgreich investieren.

[Dargestelltes Bild: David und Goliath von Osmar Schindler (1869-1927), Wikipedia.]

References

| 1. | ↑ | So knackte George Soros die Bank of England, Godmade Trader 2016-06-22. |