Jeszcze nie zdążyliśmy zapomnieć o ostatnim kryzysie finansowym, jeszcze nie wyleczyliśmy ran po kryzysie zadłużeniowym, a już nadciąga kolejny kryzys. Kłopoty Deutsche Banku zdominowały wiadomości w tym tygodniu, jednak to nie koniec złych wieści. Tak ogromna dawka niepokojących danych gospodarczych w zaledwie kilka dni nie może być przypadkiem. Coś naprawdę złego właśnie się zaczęło!

Jeszcze nie zdążyliśmy zapomnieć o ostatnim kryzysie finansowym, jeszcze nie wyleczyliśmy ran po kryzysie zadłużeniowym, a już nadciąga kolejny kryzys. Kłopoty Deutsche Banku zdominowały wiadomości w tym tygodniu, jednak to nie koniec złych wieści. Tak ogromna dawka niepokojących danych gospodarczych w zaledwie kilka dni nie może być przypadkiem. Coś naprawdę złego właśnie się zaczęło!

Nie tylko Deutsche Bank dostarczył nam ostatnio ponurych wieści. To także dane dotyczące niemieckiego przemysłu, nadchodząca fala bankructw w sektorze energetycznym i wzrastające prawdopodobieństwo recesji. Rynki finansowe, w tym Goldman Sachs, wpadają w popłoch. Nie możemy też zapominać o spowolnieniu w Chinach, spadku cen surowców i mniejszym handlu. Jeśli ktoś wciąż wierzy w świetlaną przyszłość, to lepiej niech się rozejrzy.

Na początek, przytoczmy kilka najświeższych informacji z rynków finansowych. The Wall Street Journal, 2016-02-08:

„Wartość akcji Deutsche Bank AG spadła w poniedziałek o prawie 10%, po tym jak poobijany europejski sektor bankowy otrzymał kolejny cios w postaci nowej wyprzedaży spowodowanej obawami inwestorów odnośnie buforów kapitałowych kredytodawców i ich zdolności do poruszania się w zamęcie rynkowym.

Akcje niemieckiego banku spadły o prawie 50%. kiedy jeden z prezesów John Cryan pod koniec października we Frankfurcie i Londynie po raz pierwszy wystąpił publicznie w nowej roli.”

Cena akcji Deutsche Banku dobiła do 30-letniego dołka, wracając do poziomu z 2008 roku. Prezes John Cryan starał się odzyskać wiarę inwestorów, ale poległ, o czym donosił Reuters:

„Inwestorzy kompletnie stracili wiarę w bank”, powiedział Reutersowi jeden z dziesięciu najważniejszych udziałowców, dodając, że szybkie odbicie cen akcji jest mało prawdopodobne, zważywszy na ogrom problemów ciążących na firmie.

„Sądzimy, że niedobór kapitału Deutsche Banku może sięgać 7 miliardów euro, w zależności od rezultatu szeregu spraw sądowych, co mogłoby wymóc wysoce rozwadniające podwyższenie kapitału.” napisał analityk Citi w notce z zeszłego tygodnia.

Deutsche Bank odnotował w zeszłym rok stratę 6,8 miliardów euro. Inwestorzy tracą jednak wiarę w cały sektor bankowy i jego obarczony ryzykiem dług, o czym pisał Financial Times we wtorek:

„Skok kosztu swapów ryzyka kredytowego (CDS) odzwierciedla wzrastający niepokój wśród inwestorów odnośnie kondycji europejskich banków i wysoce zadłużonych przedsiębiorstw, co wzmaga obawy dotyczące spadku cen ropy i zamieszania na międzynarodowych rynkach kapitałowych”

Powodem tego zamieszania są tzw. CoCosy, czyli warunkowe obligacje zamienne (contingent convertible bonds). Warto zapamiętać tę nazwę, bo jeśli kryzys wybuchnie, wina zostanie zrzucona na CoCosy, tak jak poprzednim razem na instrumenty MBS i CDO.

Deutsche Bank, ze swoją ekspozycją na derywatywy przekraczającą 60 bilionów dolarów (16-krotność niemieckiego PKB!!!), nie jest jedynym problemem. Druga zła wiadomość powiązana z Niemcami to spadająca produkcja przemysłowa, o czym pisał Bloomberg także we wtorek:

Niemiecka produkcja przemysłowa niespodziewanie spadła w grudniu, drugi miesiąc z rzędu, o 1,2%, co jest oznaką, że spowolnienie na głównych rynkach eksportowych wstrzymuje aktywność produkcyjną pomimo silnego popytu wewnętrznego.

Realna gospodarka musi w pewnym stopniu odczuć ostatnie kiepskie ruchy na giełdach i rynkach surowcowych. Wchodzimy w okres licznych bankructw spółek energetycznych, zwłaszcza w USA. Jak stwierdził Bob Fryklund z firmy konsultingowej IHS Inc. na łamach Bloomberga:

„Około 150 firm z rynku ropy i gazu śledzonych przez IHS może upaść z tego powodu, że nadpodaż wymusza spadek cen i odbija się na przychodach (…) Liczniejsze bankructwa byłyby oznaką, że ceny energii osiągnęły dno oraz pomogłyby w uruchomieniu wyprzedaży aktywów o wartości 230 miliardów dolarów.”

Jeśli ktoś wierzy, że gorzej być nie może, to Międzynarodowa Agencja Energii (IEA) dostarcza nam kolejnych otrzeźwiających informacji (tak, wciąż przytaczamy wiadomości z wtorku!):

„Globalna nadpodaż ropy w pierwszym półroczu będzie większa niż wcześniej szacowano, co zwiększy ryzyko dalszego spadku cen. Powodem jest wzrastająca produkcja takich członków OPEC jak Iran i Irak przy spadającej dynamice wzrostu popytu. Podaż może przekroczyć konsumpcję o średnio 1,75 miliona baryłek dziennie w porównaniu do 1,5 miliona szacowanego w zeszłym miesiącu” (Bloomberg 2016-02-09).

Wróćmy do rynków finansowych, na których rozpoczęła się panika. Goldman Sachs niespodziewanie przekonuje, że „Rezerwa Federalna podniesie stopy procentowe o 25 punktów bazowych trzy razy w tym roku kalendarzowym, do 1,3 procenta” (Bloomberg 2015-02-09), podczas gdy nikt już w to nie wierzy. Wygląda na to, że bankowi Goldman Sachs także grożą ogromne straty na derywatywach.

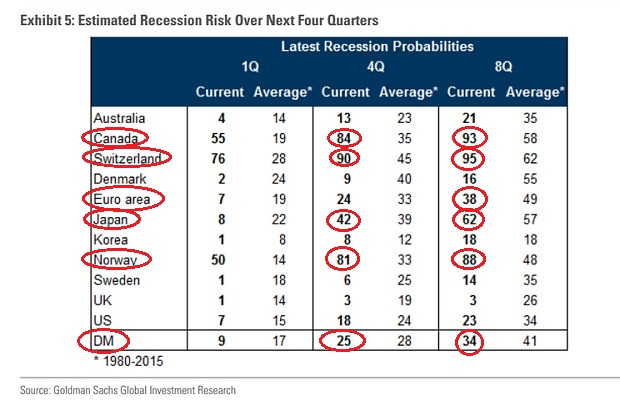

Zaledwie jeden dzień wcześniej Goldman ostrzegał o istnieniu 25%-owego ryzyka, że kraje wysoko rozwinięte wejdą w recesję w kolejnym roku, i o 34%-owym ryzyku, że nastąpi to w ciągu kolejnych dwóch lat. W porównaniu do innych szacunków akurat te są ostrożne, mimo że Kanada, Szwajcaria i Norwegia już mogą szykować się na spadki.

Źródło: shutterstock.com

Źródło: shutterstock.com