Niezwykły zjazd poprzedniego miesiąca zanotował iPath S&P GSCI Crude Oil ETN (USA), czyniąc zupełnie nie to, do czego został stworzony. Exchange Traded Funds (ETF) i Exchange Traded Notes (ETN) są ogólnie rzecz biorąc zaplanowane tak, by odwzorowywać zachowania indeksu. By wyjaśnić podstawowe zasady działania ETF-u, weźmy za przykład indeks AEX (Amsterdam Exchange Index). Indeks ten jest utworzony z 25 spółek, przy czym każda z nich ma swoją wagę. Emitent ETF-u zakupuje akcje spółek zgodnie z ich wagami w indeksie AEX. W ten sposób można dokładnie naśladować indeks. Emitent dokonuje zakupów na wielką skalę i sprzedaje udziały w swoim koszyku w postaci tytułów uczestnictwa. Udziały te nazywane są właśnie ETF-ami. Różnica pomiędzy ETF-em a ETN-em polega na tym, że ETN jest dłużnym papierem wartościowym. Problemem jest więc dodatkowe ryzyko. Mając w posiadaniu ETN grozi nam ryzyko bankructwa strony wystawiającej. Jeśli do tego dojdzie, jest duża szansa że nie odzyskamy pieniędzy.

Niezwykły zjazd poprzedniego miesiąca zanotował iPath S&P GSCI Crude Oil ETN (USA), czyniąc zupełnie nie to, do czego został stworzony. Exchange Traded Funds (ETF) i Exchange Traded Notes (ETN) są ogólnie rzecz biorąc zaplanowane tak, by odwzorowywać zachowania indeksu. By wyjaśnić podstawowe zasady działania ETF-u, weźmy za przykład indeks AEX (Amsterdam Exchange Index). Indeks ten jest utworzony z 25 spółek, przy czym każda z nich ma swoją wagę. Emitent ETF-u zakupuje akcje spółek zgodnie z ich wagami w indeksie AEX. W ten sposób można dokładnie naśladować indeks. Emitent dokonuje zakupów na wielką skalę i sprzedaje udziały w swoim koszyku w postaci tytułów uczestnictwa. Udziały te nazywane są właśnie ETF-ami. Różnica pomiędzy ETF-em a ETN-em polega na tym, że ETN jest dłużnym papierem wartościowym. Problemem jest więc dodatkowe ryzyko. Mając w posiadaniu ETN grozi nam ryzyko bankructwa strony wystawiającej. Jeśli do tego dojdzie, jest duża szansa że nie odzyskamy pieniędzy.

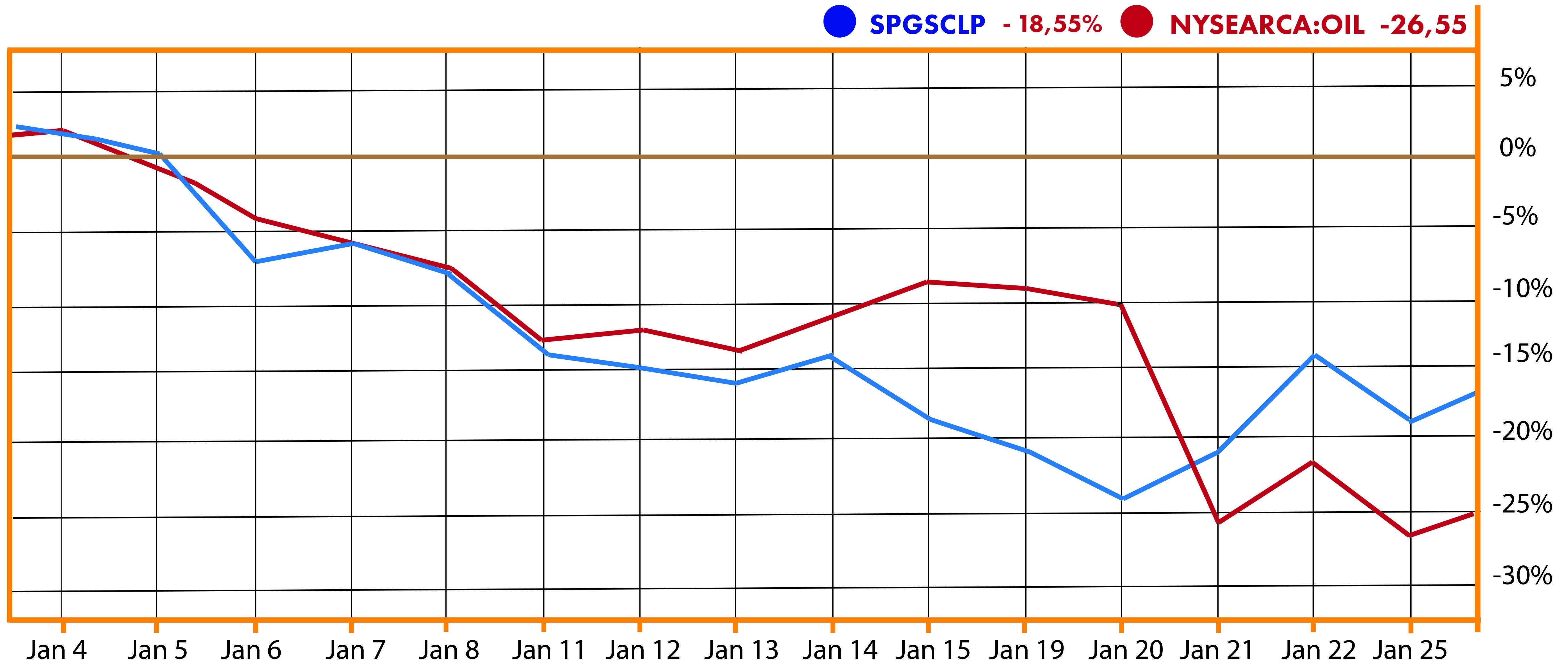

Mając to w pamięci spójrzmy na wykres umieszczony poniżej. Od początku stycznia ETN stracił na wartości mniej niż będący jego oparciem indeks S&P GSCI Oil Index. W okresie od 31. grudnia do 20. stycznia indeks stracił 25%, podczas gdy cena ETN spadła tylko o 12%. Widać to na wykresie.

Dnia 20. stycznia wartość aktywów netto na jednostkę uczestnictwa (NAV) ETN-u wynosiła 3,69 USD, jednak cena ETN-u w obrocie wynosiła 5,51 USD. NAV to suma wszystkich aktywów (wartość trzymanej gotówki, udziałów, obligacji, instrumentów pochodnych i innych) podzielona przez liczbę udziałów. ETN wygenerował premię sięgającą 50%, co oznacza, że trzeba było płacić za niego 1,81 USD powyżej wartości NAV. W przypadku ETF-ów jest mało prawdopodobne, by uzyskać premię 10%, nie mówiąc jużo premii 50%. Barclays, wystawca ETN, wydał oświadczenie prasowe, że bank ograniczył, ale nie zamknął liczby dostępnych do sprzedaży ETN-ów ze swoich dziennych zapasów. Opublikowali oni nawet wskazówkę dotyczącą handlu ETN-ami, ostrzegając inwestorów przed wysoką premią. Liczba osób grających na wzrost ropy powiększyła się, ale ze względu na ograniczony napływ nowych papierów (udziałów) cena ETN-u urosła.

Co wzrasta, musi zmaleć.

Premia 50% na ETN-ie nie mogła być trwała i dnia 21. stycznia stało się to, co stać się musiało. Cena tytułu uczestnictwa spadła, po części z powodu masowej krótkiej sprzedaży. Większość profesjonalnych inwestorów jest świadoma ryzyka wiążącego się z premiami, w przeciwieństwie do inwestorów indywidualnych. Przed inwestycją w ETF warto znać ryzyko, które nie jest związane jedynie z samym funduszem.

Źródło: shutterstock.com

Źródło: shutterstock.com